Desde muy pequeño me sentía atraído por aquello que no entendía, recuerdo las horas despedazando dispositivos electrónicos, analizando cada una de sus piezas, y alucinando mientras pensaba como a través de ondas podía transmitirse la voz en la radio o las imágenes en una tele. Entre otras inquietudes, siempre me sedujo el funcionamiento del mundo, de la economía y la empresa, su influencia en la sociedad y aportación a la evolución humana. Una forma apasionante de entender el mundo y el comportamiento social es a través de la inversión.

Hace algún tiempo publiqué un primer comentario como opinión a «Bolsa y los Mercados Financieros» que podéis leer en este enlace. De la misma forma, también hay otra reflexión sobre como la bolsa era el activo más rentable y adecuado para rentabilizar nuestros ahorros a largo plazo, evitando que nuestros ahorros pierdan valor cada año. Existen numerosos estudios a lo largo de más de 200 años, que la inversión es bolsa es la inversión mas rentable, pero no tiene porque serlo a corto o medio plazo, aunque también es cierto, que el corto y medio plazo en sí, es relativo según para quien.

Vende humos en los mercados

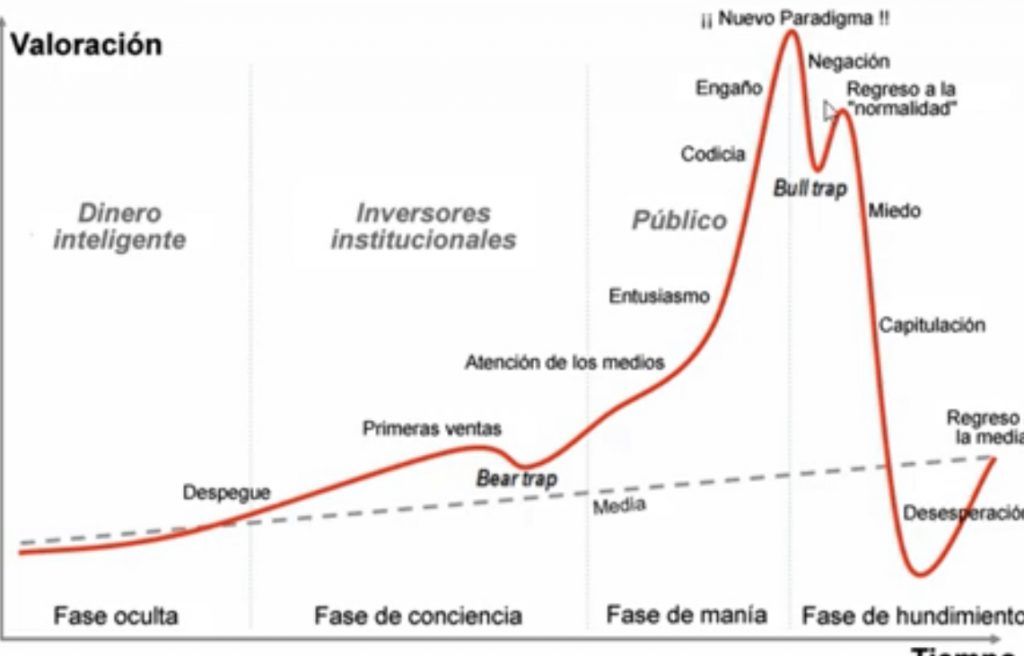

El mito de ganar 3.000 € en bolsa trabajando un par de horas al día te puedo asegurar es leyenda urbana. Vas a encontrar miles de vende humos en las redes sociales con el objetivo de quedarse con tu dinero, piensa que en el mercado estás compitiendo con gente muy preparada, gestionando mucho dinero y con información que no está a tu alcance. A esto tienes que sumar los sistemas automáticos basados en tecnología. Pero también ser un pequeño inversor tiene sus ventajas, menos regulación y te aseguro que mover grandes cantidades de dinero tiene muchos inconvenientes. La realidad es que 9 de cada 10 particulares que abre una cuenta en Bolsa terminan perdiendo el dinero, las causas son la baja formación y el «apalancamiento» (endeudarte para invertir o invertir más de lo que tienes). Para la mayoría de los mortales solo es posible ganar dinero en bolsa a largo y medio plazo, invirtiendo en buenas empresa, y con mucha paciencia. Es duro y necesitarás tiempo para formarte y bastante dinero para poder vivir de los mercados, pero mi objeto no ese. Si no te apasiona este mundo, lo mejor es que lo deléges en un profesional. Mi objetivo solo es rentabilizar mis ahorros y patrimonio con objeto de asegurar mi independencia financiera y tener la tranquilidad el día de mañana, a la vez que evitar la perdida de poder adquisitivo provocada por la inflación con el paso del tiempo y mientras disfruto del camino que quizás es lo más importante. Mercado es cíclico pivotando entre codicia y miedo tal como vemos en la imagen, cuando los miedosos venden, los listos compran y viceversa.

Dentro de la inversión en los mercados financieros hay muchas posibilidades y no tendría mucho sentido ni es el objeto hacer una descripción exhaustiva por el momento. Me centraré en lo que que bajo mi punto de vista tiene sentido para un «especulador» en mercados financieros, y aunque nadie es poseedor del método perfecto, la verdad absoluta ni de una bola de cristal, son las conclusiones a las que he llegado tras años de lectura, estudio y experiencia personal, pero «solo son mis conclusiones».

Inversión y especulación

Para empezar remarcar que he usado la palabra «especulación«, si, así es, todo el que compra algo con la intención de venderlo mas tarde a un precio mayor considero es un especulador, para mi inversor es aquel que invierte con vocación de permanencia, como el que invierte en un negocio sin tener un horizonte temporal ni clara vocación sobre el destino final para la inversión que no sea la de la creación de valor. Aclarado esto, nos centraremos en la especulación a medio y largo plazo. Hoy día con la introducción de los «sistemas algorítmicos» o «automáticos» en los mercados, los movimientos interesados de las manos fuertes o núcleo duro de las compañías, grandes fondos, «hedge funds»,etc… que poseen grandes cantidades de dinero provocan fuertes movimientos para crear pánico o codicia en los pequeños ahorradores, con la intención de encontrar contrapartida para ellos hacer lo contrario, acumular o distribuir acciones aprovechando noticias, pesimismo o euforia, etc.. No le encuentro sentido especular a corto plazo, aunque es algo personal, y cada uno debe encontrar el método que se adapta a su personalidad, pero tenemos todas las de perder compitiendo en esta categoría. Los movimientos a corto plazo son totalmente irracionales, y son provocados con el objetivo de encontrar liquidez, esto es, compras o ventas para acumular o distribuir sus títulos según interese. Se dice que el corto plazo solo es ruido, la gente que se fija demasiado en el corto plazo se quema y se agota.

La importancia del sentido común

Tomando como punto de partida la inversión a medio y largo plazo, he intentado incorporar a lo largo de mi aprendizaje todo aquello que aportara sentido común, con objeto de estar del lado de las probabilidades, pues tenemos que ser conscientes de que nunca tendremos seguridad de que hará el precio, ni cuando. Siempre hablaremos de probabilidades, y nuestro trabajo debe ser detectarlas, a la vez que gestionar los riesgos, estás son las claves. No existe el método infalible, encontrarás quien te lo venda y ya te aseguro te está estafando. Mas adelante a lo largo de este libro, iremos profundizando en aquellas herramientas que bajo mi punto de vista, y basándonos en el sentido común, nos posicionarán del lado de las probabilidades, pero es un camino largo, y de entrada requiere de unos años de aprendizaje. Tienes que tener siempre muy claro que trabajas siempre con probabilidades y nunca certezas. Siempre puedes haber realizado un analisis incorrecto con la información que sabes, existir algo que no sabes, y también algo que no sabes que no sabes.

De lo más importante a tener en cuenta en los mercados es gestionar los riesgos, es lo más importante y primera lección y más importante, regla de oro en esto, tu capital es tu herramienta de trabajo, si te quedas sin herramienta estas fuera. Decía posiblemente el mejor inversor de todos los tiempos, Warrent Buffet «La primera lección es no perder, la segunda no olvidar la primera«. Pero antes hay otra más importante aún que deberíamos gravar con sangre, invierte solo aquello que no vayas a necesitar, y no inviertas más de lo que no te permitiría conciliar el sueño si lo pierdes. Cometerás muchos errores y perderás dinero, te lo aseguro. Lo peor que te puede ocurrir es ganar al principio, te lo aseguro, creerás que esto es fácil y «te macharán». Empieza invirtiendo poco a poco, con pequeñas cantidades, y de forma espaciada en el tiempo, seguro que vas a perder muchas veces, tómalo como aprendizaje, una inversión, un canon que hay que pagar para entrar en el club. Si no vas a poder soportar ir perdiendo un 20%, 30% o 40%, esto no es para ti. La paciencia y la sangre fría es fundamental, no tiene nada que ver con la inteligencia. No vas a ganar dinero fácil, en esto el 1% se forra, el resto hacemos lo que podemos y nos conformamos con una rentabilidad decente, y la mayoría pierde dinero, fijémonos en lo que hace este 1% que gana.

Se trata de ganar más cuando ganas, de lo que pierdes cuando pierdes, hablaremos de ello en el futuro. Cuando veas que te has equivocado, empieza a tomar pequeñas perdida cuanto antes para salir del valor cuanto antes, igual que lo que nos parezca ha subido mucho y esta muy caro, puede seguir subiendo, lo que ha caído mucho y está muy barato puede seguir bajando. “Los mercados pueden mantener su irracionalidad más tiempo del que tú puedes mantener tu solvencia” … Una de las frases célebres que pronunció Keynes, haciendo referencia a la irracionalidad (manipulación) de la bolsa. Aunque leas esto en mil sitios, y lo asimiles, cuando llegue el momento te sorprenderá a pesar de estar más que prevenido.

Te debe apasionar hacerlo, analizar empresas, tener curiosidad por saber de todo, requiere de muchas horas de lectura y analisis. Si tu única finalidad es ganar dinero, es mejor que lo delegues en un equipo gestor que te cobre una pequeña cantidad por ello, y dediques tu tiempo a lo que te apasione. Si decides hacerlo tu es porque te apasiona, y ganar dinero debe ser una consecuencia, pero no el fin.

También es importante tener en cuenta que cada uno debe elaborar su propio sistema, es algo muy personal, a lo largo de tu aprendizaje irás cogiendo aquello que mas se adapta a tu personalidad, que es lo que mejor te funciona, y aquello con lo que te sientes cómodo, tu sistema es un traje a medida. No busques el «Santo Grial» porque no existe en los mercados. El mercado no es eficiente, un negocio puede variar un 30 o 50% de valor a lo largo de un mismo año, siendo el mismo negocio. Las caídas a veces son justificadas, a veces no, a veces es un vendedor forzado que necesita liquidez, a veces un inversor vende para invertir en otra cosa, a veces quieren hacerte vender para comprar más, y a veces lo contrario.

Algo que caracteriza a los mercados, es que siempre lo podrías haber hecho mejor, tienes que convivir con ello y no obsesionarte, jamás venderás en el máximo, ni comprarás en el mínimo. Una vez pasó, siempre te quedará en la retina algo que podrías haber hecho de forma diferente, no es este el enfoque adecuando. Se trata de definir tu estrategia, y fijar de antemano que harás cuando se den ciertas casuisticas, para que cuando llegue el momento sepas que tienes que hacer y no verte adueñado por el pánico ni por la codicia, recuerda, lo más importante, somos gestores de riesgo, gestiona tus riesgos.