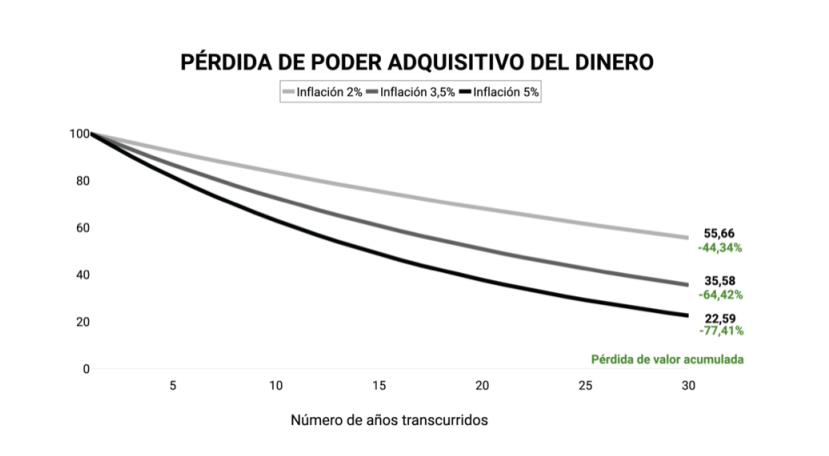

En los ultimos 30 años, según la zona del mundo donde residas, tu dinero puede haberse depreciado hasta un 77,4%.

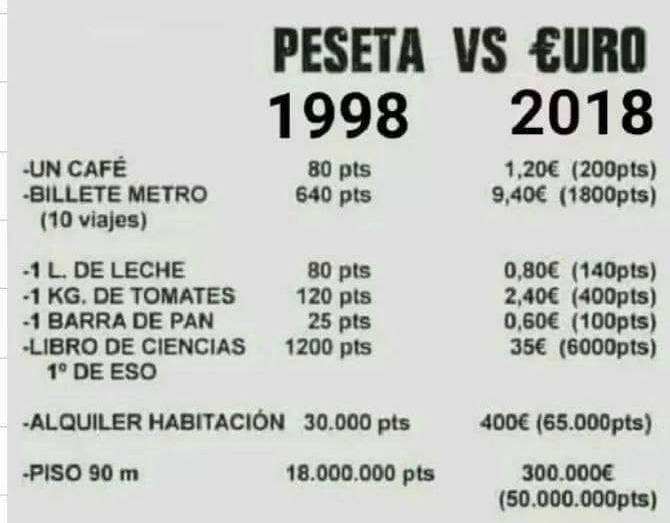

De haber tenido 10.000€ en el banco o bajo un colchón en los últimos 30 años, a día de hoy habrías perdido por arte de magia 7.740€. !Te preguntaras, pero yo sigo teniendo los 10.000 bajo mi colchón!…. Si, pero lo que puedes comprar hoy con ese dinero es un 77,4% menos de lo que podías comprar hace 30 años. En la imagen siguiente puede ver una comparativa de los precios de algunos artículos en el año 1998 y en 2018, esto es hace prácticamente 20 años.

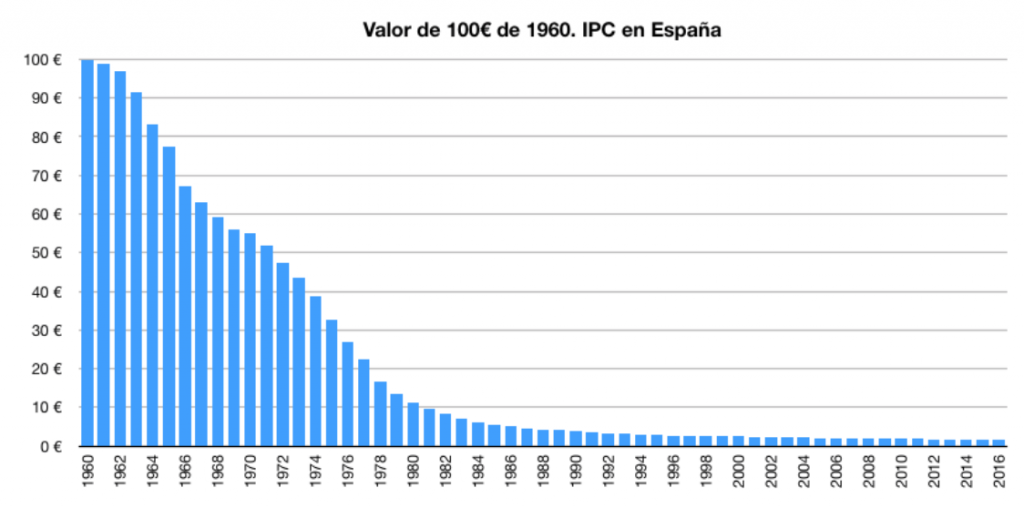

Otro ejemplo, el que podemos apreciar en este gráfico donde se muestra la depreciación de 100€ desde el año 1960 al año 2016, prácticamente ha perdido todo su valor.

Esto ocurre debido a la inflación, la inflación a medio plazo actúa como un impuesto sobre nuestros ahorros, al erosionar poco a poco nuestro poder adquisitivo, y tienen un efecto devastador sobre nuestros ahorros a medio y largo plazo en caso de no estar invertidos en activos que al menos se revaloricen en la misma proporción al crecimiento de esta inflación. Si hablamos de España, según los datos del INE la variación IPC desde Abril de 1989 hasta Abril de 2019 es de 133,1%. Os estaréis preguntando, pero ¿si la inflación actualmente es muy baja?. Cierto, pero los tipos de interés reales (a los tipos actuales le restamos la inflación, son cero o negativos), y los salarios suben menos que la inflación. Según el Gobierno, el año pasado la inflación aumentó un 1,7% frente al crecimiento del 1,1% de los salarios. Por lo tanto, poco a poco, la inflación va destruyendo nuestros ahorros y poder adquisitivo. En la siguiente imagen puedes ver la pérdida de poder adquisitivo del dinero en los últimos 30 años, es bastante ilustrativo.

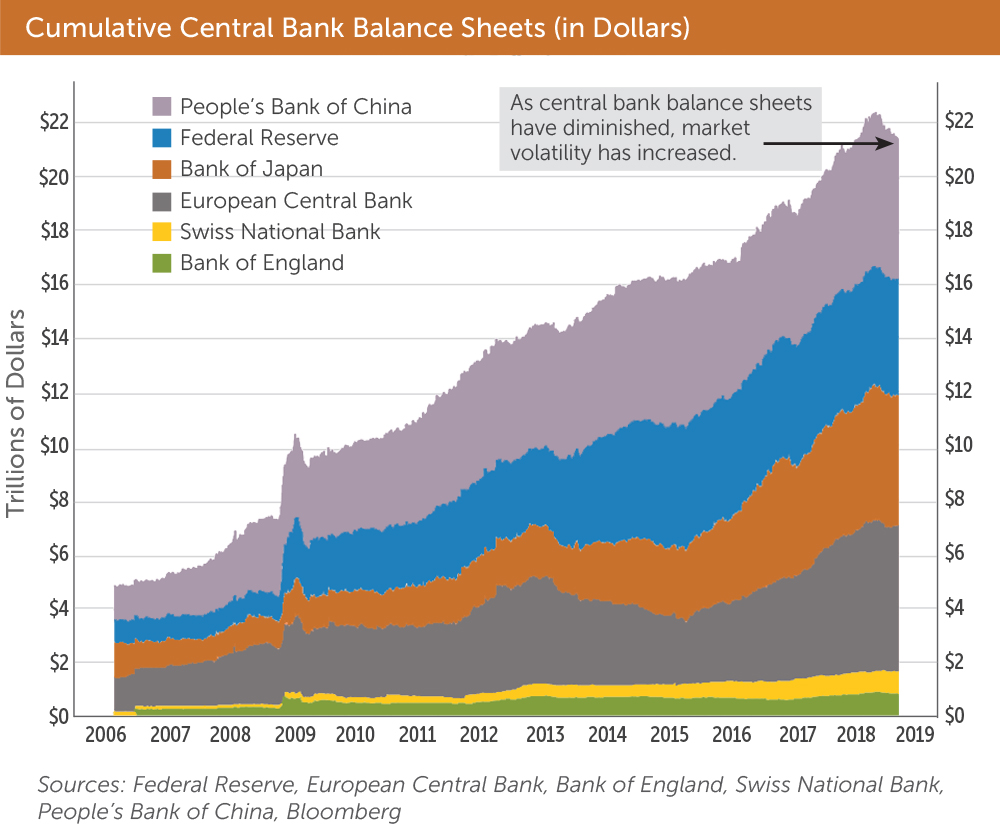

Los gobiernos a diferencia de las empresas, no ingresan dinero por la venta de productos o servicios, por ello tienen que recurrir a los impuestos. Pero el pago de impuestos no está bien visto por la sociedad y tienen ciertos límites para seguir recaudando. Por lo tanto, gobiernos junto al sistema financiero buscan nuevas formulas más sutiles para seguir recaudando y obtener más ingresos. Esto lo consiguen mediante la creación de dinero, de la nada, imprimen billetes inundando de dinero el mercado gracias al poder que se han auto-otorgado, imprimen dinero prácticamente a coste cero, y luego ponen en el mercado al valor que indica cada billete. Este dinero es prestado por el sistema financiero a los bancos (incluso a interés negativo) para que lo presten a los gobiernos, y estos puedan seguir manteniendo el sistema funcionando. Estos prestamos pasan a ser parte de la deuda del estado con el sistema financiero, deuda que debemos pagar los ciudadanos mediante incremento de impuestos, recorte del estado de bienestar y posteriormente puede que con el patrimonio nacional como ya ocurrió en Grecia. El tamaño de la deuda de las principales economías del mundo no para de crecer como se puede apreciar en el siguiente gráfico (en color violeta la deuda del banco central europeo BCE), deuda que deberá ser pagada por los ciudadanos.

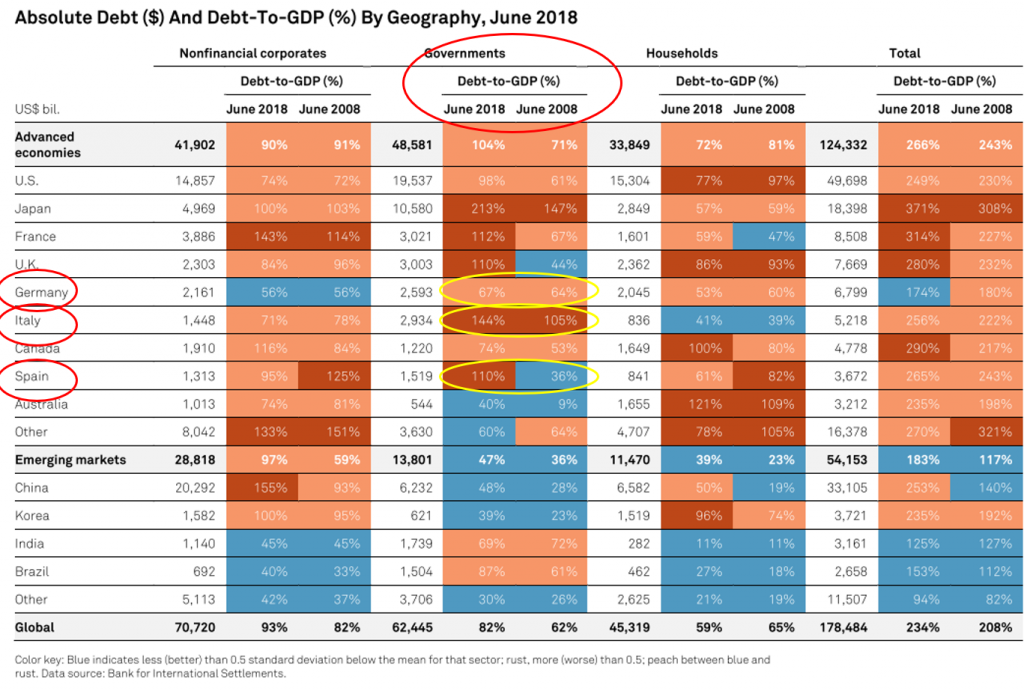

Si hablamos de países, por ejemplo, la deuda de España supera el 100% del PIB (Producto Interior Bruto viene a ser el valor de todo lo que produce un país durante un año). Es decir, que la deuda solo, sin intereses, es mayor que todo lo que produce el país en un año. Para el caso de una familia, sería algo así, como estar todo el año entero trabajando, sin gastar ni un duro en nada (comida, agua, electricidad,…) para poder pagar la deuda, y aún así, no terminaría de pagarla. En solo diez años hemos pasado en España de una deuda del 36% del PIB en 2008, al 110% en 2018, y sigue creciendo. En un mes, desde Enero a diciembre 2018 la deuda pública de España ha crecido en 4.895 millones de euros. La deuda por habitante del pueblo español es de 25.000€, esta es tu parte de deuda, siempre que los demás paguen la suya. Esta deuda si no la pagamos nosotros, lo harán tus hijos con intereses. En España pagamos unos «90 millones de euros al día» solo en intereses. Los bancos centrales que NO SON ENTIDADES PUBLICAS, ¡¡¡¡son entidades PRIVADAS formadas por los principales bancos mundiales!!!, en un negocio increíble, imprimen papel a coste prácticamente cero, y luego prestan este dinero con un tipo interés… parece un chiste verdad….?…resulta que con solo una impresora se puede dominar el mundo!,…

El precio de cualquier activo se basa en la oferta y la demanda, si el mercado se inunda de un producto de forma que su oferta es superior a su demanda, su valor cae y a la inversa. Esto mismo es lo que ocurre con el dinero. La masiva impresión y puesta en circulación del dinero en el mercado genera una devaluación de su valor, perdiendo su valor adquisitivo, y esto perjudica al ciudadano que cada vez puede comprar menos con el mismo dinero. Esto se denomina «inflación«. (* Referencia a libro de Murray N. Rothbard «¿Que ha hecho el gobierno con nuestro dinero?»). Por otro lado los salarios se revalorizan en proporciones muy interiores a las del precio de la cosas, de forma que tenemos la sensación de que cada vez ganamos más, pero es totalmente falso.

Por cierto, la próxima vez que malgastes un recurso publico, piensa, es tu dinero, estás poniendo tu granito para aumentar tu deuda…

Inflación es provocada por la emisión desproporcionada de dinero de los bancos centrales de la nada, un impuesto encubierto a todos nuestros ahorros restándoles valor. Con el mismo dinero cada vez seremos capaces de comprar menos cosas. Los bancos centrales inyectaron en el mercado ingentes cantidades de dinero comprando deuda de empresas y estados, que no sirvieron para conseguir una recuperación económica sostenida. sólo sirvieron para transferir una enorme cantidad de riqueza hacia los mas ricos a costa de la clase media, mediante inflación, y compra de deuda a los estados, deuda que terminaremos pagando la sociedad. Ese dinero supuestamente inyectado para el rescate de algunos países, ha ido prácticamente en su totalidad a los bancos Alemanes que eran los verdaderos acreedores, pero lo vamos a pagar los ciudadanos, ya es conocido en las noticias el reconocimiento de los gobiernos, sobre la imposibilidad de recuperar el rescate a las cajas. Al final el dinero del rescate ha ido a parar a las cajas que fue utilizada por los políticos para satisfacer su ego y enriquecerse, y la factura la pagamos todos. Te dejo un vídeo bastante interesante que comenta el funciona el sistema.

Todos los que cuestionaron el sistema montado por los bancos centrales, y decidieron terminar con este negocio en algún momento de la historia, terminaron mal curiosamente.

Los presidentes americanos Jackson, Jefferson, Kennedy y Abraham Lincoln terminaron mal, algunos asesinados, el último Dominique Strauss-Kahn acusado de ataque sexual y obligado a renunciar a todos sus cargos, ¡que curioso!. En todos los casos, tras desaparecer del mapa estos u otros que lo intentaron, todos los mecanismos que pusieron en marcha para terminar con el actual sistema, se desactivaron rápidamente. Kennedy aprobó una ley para que fuera el gobierno quien tuviera la potestad de imprimir dinero y evitar pagar intereses a los bancos centrales, tras su muerte dicha ley fue rápidamente abolida. Adjunto a continuación otro documento muy interesante.

Otro comentario muy interesante sobre el tema del analista Gonzalo Cañete economista con titulación especializada en bolsa y derivados bursátiles que trabaja en la City de Londres para una multinacional, mantiene el canal «brújula de mercados», os adjunto un extracto de uno de sus vídeos relacionado con el tema del post.

En el siguiente vídeo se explica de forma muy didáctica y amena, como funciona el sistema financiero, la falsa paradoja del ahorro y la sociedad de consumo.

¿Por qué hoy más que nunca es importante evitar la pérdida de poder adquisitivo? Primero porque tras la crisis financiera global del 2008, nos encontramos en niveles de deuda sobre PIB (y creciendo) similares en gran parte de los países a aquellos que vimos tras la segunda guerra mundial: 100% deuda sobre PIB. De igual forma que la inflación penaliza a los ahorradores, beneficia a los que tienen deudas, el valor de la deuda disminuye. Dado que los bancos centrales no son capaces de lograr un crecimiento económico a tasas normales a pesar a las ingentes cantidades de dinero vertidas al mercado, la estrategia será reducir la deuda de los países

mediante inflación.

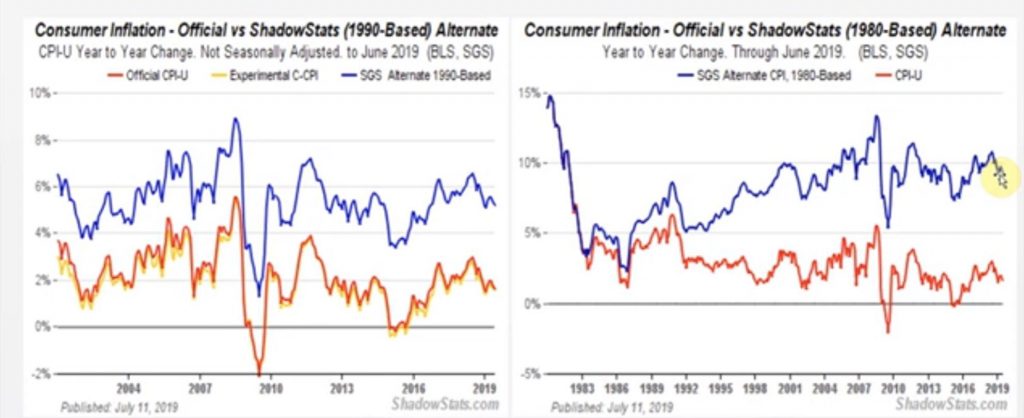

El remate de la estafa es la modificación del método para el calculo de la inflación, para poder seguir bajando los tipos y seguir metiendo dinero en el mercado creado de la nada. Si hoy utilizáramos los métodos de cálculo de inflación usados en 1990 o 1980, hoy estaríamos en niveles de inflación del 5% o 8%, pero los métodos se han ido cambiados, de forma que los datos de inflación sigan pareciendo bajos, y justificar tipos bajos. La justificación es el llamado ajuste «hedónico», que hace que para el cálculo solo se utilice una parte del incremento del precio de los activos, y no todo, pues entienden que los productos han mejorado mucho. Es decir, ellos argumentan, que un coche ha subido de precio, pero claro, es que un coche de hoy tiene una serie de mejoras que parte del incremento es debido a que el coche es mucho mejor. Aparte de parecerme una tomadura de pelo, la justificación cae por si misma, en tal caso, deberías descontarle la automatización y productividad existente hoy, hacer un coche hace 20 años era mucho más caro.

¿Qué activos financieros permiten mantener el poder adquisitivo? ..bueno, esto puede ser objeto de otro articulo.

Para finalizar os dejo este espectacular vídeo sobre la historia de la Reserva Federal, donde encontrarás detalles que difícilmente te darán a conocer en los medios tradicionales, y da respuesta a muchas de la cosas que hoy pasan en el mundo.

Pingback: ¿Por qué cada día eres más probre..? – SONIDO RADIO

… desde los 70’s, el crecimiento de la productividad ha dejado de estar acompañado del crecimiento de los salarios reales, la impresión de dinero por los bancos centrales devalua el poder del salario, cada vez podemos comprar menos cosas con el mismo dinero…, esta divergencia se manifiesta desde la perdida del patron oro en los años 70, dando a los bancos centrales la posiblidad de imprimir dinero sin limitación creando el dinero de la nada, adjunto interesantes comentarios en este link https://wtfhappenedin1971.com

Pingback: No es cierto, los datos contradicen que cada vez exista más pobreza | Blog de Nicolás Suárez

Pingback: No me hablaron de retabilizar mi dinero en el cole | Blog de Nicolás Suárez

información sobre los cambios en la metodología de calculo IPC y fuente graficos adjuntos en el pot: http://www.shadowstats.com/alternate_data/inflation-charts

por que se fue cambiando el metodo de calculo ¿disminuir la deuda? http://www.shadowstats.com/article/no-438-public-comment-on-inflation-measurement

Pingback: Esclavitud en el siglo XXI, capitalismo y comunismo es lo mismo | Blog de Nicolás Suárez

Ray dalio, dinero, credito y deuda https://www.linkedin.com/pulse/money-credit-debt-ray-dalio/?published=t

.. hay dos formas de dominar a un país, mediante la espada y mediante la deuda, mediante la espada es mucho más caro ..! La el sistema no tiene interés en que devolvamos la deuda, el mayor interés es que no podamos devolverla, esto les permitirá quedarse con los activos a precio de ganga..!

es cierto que vivimos mejor, creo que la generación pasada vivió la cima del ciclo, que vivió mejor que sus padres y lo hará mejor que sus hijos. La globalización y automatización ha ayudado, pero sobre todo, en base a deuda, vivimos mejor gracias a un endeudamiento masivo de la mayoría de los países del mundo, una deuda que es impagable, en España se está hablando de deuda perpetua (solo pagar intereses de por vida). Si esto lo extrapolas a la realidad, te das cuenta que no es sostenible, la pregunta no es el pasado, sino el futuro, cuando ves en la situación actual que familias tras dos meses de inactividad no pueden sobrevivir, te das cuenta de que tras bajar la marea estaban desnudos..

.. Los estados emiten deuda para poder financiarse, los bancos le prestan el dinero al Estado a cambio de un tipo de interés.

¿Quien le deja los banco el dinero para poder prestárselo al Estado?

Los bancos centrales le dejan el dinero a los bancos a coste cero o intereses negativo, y estos a su vez lo prestan a los gobiernos. El Estado debe pagar esos intereses mediante los impuestos, que sacarán de tu bolsillo.

Para pagar esos intereses te suben los impuestos y te preguntas ¿porque sube los impuestos precisamente en épocas de crisis cuando lo que tenemos es que bajarlo para que la gente tenga más dinero para gastar y reactivar la economía?.

¿porque el gobierno paga intereses a los bancos por un préstamo de dinero que los bancos centrales han creado de la nada a coste cero con una impresora?

Pues lógicamente suben los impuestos para pagar esos intereses a los banqueros, en definitiva todo esto está montado para sostener al sistema financiero.

España paga el día más de 90.000 millones solamente en intereses,

Al año España paga solo en intereses 29.300 millones, 90 millones al día, 3.3 millones de euros a la hora. Esto es tres veces más de lo que se gasta España al año en pensiones.

https://www.youtube.com/watch?v=Vt55iF_w_ag&t=260s

Imprimir y devaluar el dinero es la forma más fácil para salir de una crisis de deuda «Ray Dalio»… el dinero mañana vale menos que hoy, por lo que pagar la deuda costará menos..

palancas que los responsables políticos pueden llevar a cabo para reducir los niveles de deuda en relación con los niveles de ingresos y flujo de efectivo que se requieren para atender las deudas:

– Austeridad (gastar menos)

– Incumplimientos y reestructuraciones de la deuda

– Transferencias de dinero y crédito de aquellos que tienen más de lo que necesitan a aquellos que tienen menos de lo que necesitan (por ejemplo, aumentar los impuestos)

– Imprimir dinero y devaluarlo

como funciona la maquina economica por Ray Dalio https://www.youtube.com/watch?v=npoNbXXS4oQ

Los esclavos modernos son los que cargan con deudas impagables mientras siguen dependiendo de la deuda para seguir viviendo

…. en mi opinión, sobre la falta de inflación, creo lo que vemos no es real, no estoy tan seguro de ello, desde hace muchos años la metodología para el cálculo de la inflación se ha ido cambiando de forma que no recoge el crecimiento real de los precios http://www.shadowstats.com/alternate_data/inflation-charts. Por que se fue cambiando el metodo de calculo ¿disminuir la deuda? http://www.shadowstats.com/article/no-438-public-comment-on-inflation-measurement. Utilizando la metodología inicial estaríamos entre un 5-7% de inflación. En el cálculo solo se tiene en cuenta parte de los precios de muchos productos, justificando que por ejemplo los coches hoy tienen muchas más prestaciónes que los de hace 20 o 50 años, aunque no se tiene en cuenta que sigue siendo un coche, y no hay otra opción, no se tiene en cuenta que fabricar hoy un coche es mucho más barato que hace 50 años. Desde los 70’s, el crecimiento de la productividad ha dejado de estar acompañado del crecimiento de los salarios reales, la impresión de dinero por los bancos centrales devalua el poder del salario, cada vez podemos comprar menos cosas con el mismo dinero…, esta divergencia se manifiesta desde la perdida del patron oro en los años 70, dando a los bancos centrales la posiblidad de imprimir dinero sin limitación creando el dinero de la nada, adjunto interesantes comentarios en este link https://wtfhappenedin1971.com. si es cierto que productos que aparecieron recientemente, sobre todo tecnológicos, han bajado de precio, lo cual es lógico con el aumento de la productividad, el incremento de su producción y su comoditización en la sociedad (telefonos, ordenadores, etc..), sin embargo los productos de siempre que llevan con nosotros más años, como un coche, un café, etc. han subido mucho más que los salarios, de forma que el poder adquisitivo ha disminuido…

Evidentemente, la Fed está atrapada por sus políticas inflacionarias. Y la Oficina de Estadísticas Laborales de EE. UU., Que calcula los índices de precios al consumidor de EE. UU., Tendrá que trabajar aún más para suprimir la evidencia de inflación de precios. En los últimos diez años han registrado una tasa media anual de inflación de precios de 1,69% medida para las ciudades estadounidenses (CPI-U), y para la primera mitad de 2020 dicen que fue de 0,83%, o 1,66% anualizado. Mantener esta ficción ha sido una hazaña notable de la gestión estadística, en comparación con las cifras de cincuenta ciudades sin adulterar recogidas por el índice de Chapwood. [i] La Figura 2 muestra la brecha entre el IPC del BLS y las estimaciones no adulteradas de Chapwood.

El índice Chapwood refleja el verdadero aumento del costo de vida en Estados Unidos. Actualizado y publicado dos veces al año, informa el costo real sin ajustar y la fluctuación de precios de los 500 artículos principales en los que los estadounidenses gastan sus dólares después de impuestos en las 50 ciudades más grandes del país.https://chapwoodindex.com/

No es nuestro propósito dar a entender que el índice de precios de Chapwood es una representación precisa de la inflación de precios. Podemos hablar del nivel general de precios en un sentido teórico, pero en la práctica no se puede medir porque cada consumidor tiene una experiencia de precios diferente. Solo cuando uno se suscribe a la versión macroeconómica de la economía y habla de agregados extraños, se calcula una cifra. Pero si elimina los cambios en los métodos de cálculo del BLS desde 1980, termina con una tasa de inflación de precios similar a la del índice de Chapwood, que es confirmada por John Williams en Shadowstats.com.

https://www.goldmoney.com/images/media/Images/Articles/Tutorials/xau_705.png

https://www.rankia.com/blog/pico-petroleo-consecuencias/4718337-final-sistema

https://www.idealista.com/news/finanzas/laboral/2015/05/25/737161-los-espanoles-han-perdido-una-cuarta-parte-de-su-salario-real-desde-que

¿Qué los salarios han crecido? Habrán crecido los que hayan crecido; pero lo cierto es que, en términos reales el salario medio en el año 2018 se hallaba al mismo nivel que en el año 2010. ¡El mismo! https://sninobecerra.com/los-salarios-en-espana-2/

…jamás un cuento relató mejor la realidad, como funciona la economía y el falso capitalismo …https://www.youtube.com/watch?v=fk5TiJmbNKs

En los años 90 comprabas una vivienda con 3,5 veces la renta anual de una familia media, ahora hacen falta 7 años de renta bruta familiar, cuánto cuesta ahora retirarse con una renta vitalicia de una aseguradora solvente o con los intereses de un Bono del Estado frente a 2011? Para conseguir 2.000€ al mes con bonos a 10 años hacían falta 480.000€, ahora 20.000.000€. En 1942, el automóvil nuevo promedio costaba 800$. Dado que el ingreso semanal promedio en 1942 era de $40, el trabajador promedio tardó solo 20 semanas en ganar suficiente dinero para comprar un automóvil nuevo de promedio. Hoy en día, el automóvil nuevo promedio cuesta $ 37.000. Dado que los trabajadores de promedio ahora ganan $700 por semana, deben trabajar todo un año para comprar un automóvil nuevo. La inflación hace que la gente se sienta más rica a pesar de ser más pobre. A pesar de que los coches nuevos son un 15% más baratos repecto a su valor en oro.., los trabajadores deben trabajar un 160% más para poder comprar uno. @PeterSchiff

Como hemos llegado a la actual política monetaria de los bancos centrales https://go.ivoox.com/rf/90423907